Ustalenie dochodu w przypadku połączenia spółek kapitałowych

Data: 20.05.2013

20.05.2013

Podmioty gospodarcze mogą wybrać opcję połączenia z innym podmiotem w celu osiągnięcia wybranych korzyści ekonomiczno-podatkowych.

Artykuł autorstwa eksperta PKF (Joanna Gołębiewska - księgowa) został opublikowany w dzienniku 'Rzeczpospolita' w dniu 20 maja 2013 r.

Przepisy prawa przewidują zawieranie takich transakcji jak połączenia spółek. Łączyć mogą się zarówno spółki kapitałowe, kapitałowe z osobowymi, jak i osobowe między sobą, z zastrzeżeniem, że w przypadku połączenia z udziałem spółek osobowych efektem połączenia zawsze musi być spółka kapitałowa. Oznacza to również, że w procesie połączenia podmiotem przejmującym, czy też zawiązanym nie może stać się spółka osobowa.

Przepisy zawarte w Kodeksie Spółek Handlowych dalej KSH regulują dwa tryby połączenia:

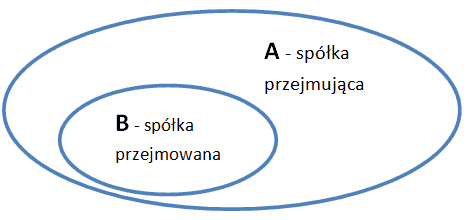

- łączenie się przez przejęcie – wspólnicy spółki przejmowanej otrzymują udziały bądź akcje w zamian za przenoszony majątek do spółki przejmującej – z łac. tzw. inkorporacja

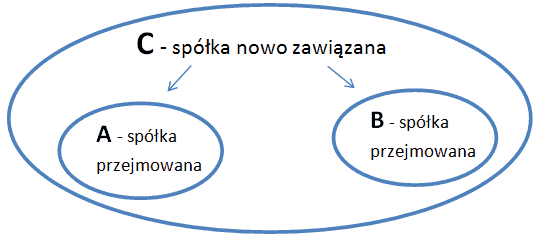

- łączenie się przez zawiązanie nowej spółki (w praktyce rzadziej stosowane) – polega na zawiązaniu nowej spółki, której majątkiem jest majątek wszystkich łączących się spółek przeniesiony w zamian za udziały bądź akcje nowej spółki – tzw. fuzja

Ważny jest dzień i plan połączenia

Spełnieniem formalnego wymogu połączenia jest dokonanie wpisu do rejestru, którego właściwość określana jest według siedziby spółki przejmującej bądź nowo zawiązanej. Przyjmuje się, że dzień wpisu w rozumieniu art. 493 KSH jest dniem połączenia spółek. Data dokonania wpisu skutkuje wykreśleniem z rejestru spółki przejmowanej albo spółek wchodzących w skład nowo zawiązanej spółki kapitałowej. Bardzo ważnym aspektem połączenia jest wstąpienie w dniu połączenia zgodnie z art. 494 KSH w prawa i obowiązki podmiotów uczestniczących w procesie przekształcenia. Ponad to z dniem połączenia na spółkę przejmującą, bądź spółkę nowo zawiązaną przechodzą w szczególności: zezwolenia, koncesje oraz ulgi, które zostały przyznane którejkolwiek spółce przed przystąpieniem do połączenia z zastrzeżeniem art. 618 KSH. Dzień połączenia jest także dniem, w którym wspólnicy spółki przejmowanej lub spółek łączących się przez zawiązanie nowej spółki stają się wspólnikami spółki przejmującej albo nowo zawiązanej.

Kolejnym ważnym elementem procedury połączenia spółek kapitałowych jest sporządzenie planu połączenia z zachowaniem określonej konstrukcji prawnej, według której plan musi zawierać co najmniej:

- typy, nazwy i siedziby spółek (przejmowanej, przejmującej lub powstałej w wyniku połączenia),

- wybraną metodę połączenia,

- stosunek wymiany udziałów (akcji) spółki przejmowanej bądź spółek łączących się przez zawiązanie nowej spółki na udziały (akcje) spółki przejmującej bądź spółki nowo zawiązanej oraz wysokość ewentualnych dopłat,

- zasady dotyczące przyznania udziałów (akcji) w spółce przejmującej bądź w spółce nowo zawiązanej, a także określenie dnia, od którego objęcie powyższych udziałów (akcji) uprawnia do udziału w zysku spółki przejmującej bądź nowo zawiązanej,

- prawa wspólników i osób uprawnionych,

- szczególne korzyści przyznane członkom organów i innym uczestnikom w wyniku połączenia

Ustalenie dochodu

Przepisy ustawy o podatku dochodowym od osób prawnych zwane dalej ustawą o CIT regulują

w art. 10 – sposoby ustalania dochodu w przypadku połączenia spółek:

- dla spółki przejmującej lub nowo zawiązanej - nie stanowi dochodu nadwyżka wartości otrzymanego przez spółkę przejmującą lub nowo zawiązaną majątku spółki przejmowanej ponad nominalną wartość udziałów (akcji) przyznanych udziałowcom (akcjonariuszom) spółki przejmowanej,

- dla spółki przejmującej, która posiada w kapitale zakładowym spółki przejmowanej udział w wysokości mniejszej niż 10% - dochód stanowi nadwyżka wartości przejętego majątku odpowiadająca procentowemu udziałowi w kapitale zakładowym spółki przejmowanej nad kosztami uzyskania przychodu dla spółki przejmującej, dochód ten ustalany jest na dzień wykreślenia spółki przejmowanej z rejestru i opodatkowany jest stawką 19%,

- dla spółki przejmującej, która posiada w kapitale zakładowym spółki przejmowanej udział w wysokości nie mniejszej niż 10%, bądź też nie posiada go w ogóle - dochodu nie będzie stanowić nadwyżka wartości otrzymanego przez spółkę przejmującą majątku spółki przejmowanej ponad nominalną wartość udziałów (akcji) przyznanych udziałowcom (akcjonariuszom) spółki przejmowanej,

- przy połączeniu spółek poprzez zawiązanie nowej spółki kapitałowej – nadwyżka wartości otrzymanego przez nową spółkę majątku będącego majątkiem wszystkich spółek uczestniczących w transakcji połączenia ponad nominalną wartość udziałów (akcji) przyznanych udziałowcom (akcjonariuszom) spółek przejmowanych – nie stanowi dochodu dla nowo zawiązanej spółki.

|

|

|

|

|

|

wartość majątku spółki przejmowanej |

> |

wartość udziałów (akcji) |

brak dochodu |

|

udział w kapitale zakładowym spółki przejmowanej |

< |

10 % udziałów (akcji) |

dochód |

|

udział w kapitale zakładowym spółki przejmowanej |

≥ |

10 % udziałów (akcji) |

brak dochodu |

Generalnie co do zasady transakcja połączenia spółek kapitałowych nie skutkuje powstaniem dodatkowego dochodu do opodatkowania podatkiem dochodowym dla którejkolwiek ze spółek uczestniczących w procesie połączenia. Oznacza to, że samo w sobie połączenie może być neutralne podatkowo, jednakże należy dowieść, że ma ono ekonomicznie uzasadniony sens. W przypadku jego braku organy podatkowe zwrócą uwagę na konieczność opodatkowania nadwyżki wartości majątku przyjętego przez spółkę przejmującą powyżej nominalnej wartości udziałów (akcji) przekazanych udziałowcom (akcjonariuszom) spółki przejmowanej w momencie połączenia spółek. Ustawa o CIT wyraźnie wyklucza stosowanie przepisów zwalniających z ustalania dochodów i rozpoznawania przychodu w przypadku połączenia jeżeli, połączenie spółek jest przeprowadzone bez uzasadnionych przyczyn ekonomicznych, a głównym bądź należącym do jednych z głównych motywów takich transakcji jest uchylenie się od opodatkowania. Z pewnością ustawodawca posługując się tym przepisem wyraźnie wyklucza z preferencji podatkowej podmioty nie mające takiego uzasadnienia, lecz nie precyzuje co ma stanowić sensu stricte taki dokument. Efektem tego jest różnorodna linia interpretacyjna oraz ryzyko wystąpienia dochodu do opodatkowania. Praktyka pokazuje, że połączenia następują przede wszystkim z przyczyn ekonomicznych takich jak: przeprowadzenie restrukturyzacji struktur biznesowych w celu ich uproszczenia, realizacji nowo przyjętej strategii rozwoju organizacji, zużycie niewykorzystanych mocy produkcyjnych, usprawnienie procesów logistycznych a także konieczność obniżenia kosztów zarządzania i prowadzenia działalności. Są to najczęściej podawane przyczyny w ekonomicznym uzasadnieniu połączenia, jednak nie gwarantują neutralności podatkowej zważywszy na fakt, że każde połączenie ma jednak swój indywidualny charakter i z pewnością tak też będzie rozpatrywane przez organy podatkowe. Spółki kapitałowe rozważające ewentualny proces połączenia powinny zawsze kierować się obiektywnie ekonomicznymi motywami połączenia, które z pewnością uchronią nas przed ewentualnymi sporami z organami podatkowymi i zapewne mogą przyczynić się do wzrostu efektywności samego połączenia.

Rozliczanie strat

Ciekawym aspektem przy ustalaniu dochodu jest zagadnienie dotyczące rozliczania strat podatkowych wygenerowanych przez podmioty uczestniczące w połączeniu – zjawisko to może stać się w niektórych sytuacjach przeważającym motywem bodźcującym spółki do wejścia przykładowo w inkorporację, czy też fuzję. Przepisy od których należałoby wyjść opisując powyższą kwestię stanowią uregulowania zawarte w Ordynacji Podatkowej, zgodnie z którymi przy połączeniu zastosowanie ma generalna zasada tak zwanej sukcesji podatkowej. Polega ona na wstąpieniu osoby prawnej zawiązanej (powstałej) w wyniku łączenia się osób prawnych, osobowych spółek handlowych, osobowych i kapitałowych spółek handlowych we wszelkie przewidziane w przepisach prawa i obowiązki każdej z łączących się osób lub spółek. Przepis ten ma także zastosowanie do osoby prawnej łączącej się przez przejęcie innej osoby prawnej (osób prawnych), osobowej spółki handlowej (osobowych spółek handlowych). Zgodnie z powyższym można by przyjąć, że prawo do rozliczenia strat spółek biorących udział w połączeniu, co do zasady nabywa podmiot wstępujący w prawa i obowiązki z dniem połączenia – tzw. następca prawny. Niestety od tej nadrzędnej reguły istnieje pewien wyjątek określony przez ustawodawcę w art.7 ust. 3 pkt. 4 ustawy o CIT. Literalne brzmienie tego przepisu stanowi, że do ustalenia dochodu będącego podstawą opodatkowania podatkiem CIT nie uwzględnia się strat przedsiębiorców łączonych, czyli spółek przejmowanych oraz spółek łączących się poprzez zawiązanie nowej spółki. Ograniczenie to skutkuje tym, że w trybie połączenia spółek przez przejęcie wygenerowana strata w jednym z podmiotów będącym uczestnikiem połączenia będzie mogła być rozliczona tylko i wyłącznie przez spółkę przejmującą, a straty spółek przejmowanych wraz z momentem wykreślenia ich z rejestru tracą moc prawną rozliczenia z przyszłym osiągniętym dochodem uzyskanym w spółce przejmującej. Z kolei straty z lat ubiegłych spółek łączących się w trybie zawiązania nowej spółki – co do zasady nie podlegają rozliczeniu przez te podmioty. Potwierdzeniem powyższego jest zdecydowanie jednolity głos orzecznictwa – między innymi por. wyrok NSA z 29 maja 2012 r., sygn. akt II FSK 2234/10. Należy zaznaczyć, że powyższa sytuacja ma miejsce wówczas wtedy, gdy podmioty przejmowane na dzień przejęcia zamykają księgi rachunkowe na podstawie przepisów ustawy o rachunkowości dalej UoR i sporządzają sprawozdanie finansowe za ten okres. Zamknięcie ksiąg rachunkowych spółki przejmowanej skutkuje również zakończeniem w tym dniu roku podatkowego dla tej spółki oraz powstaniem obowiązku złożenia zeznania podatkowego o wysokości dochodu/uzyskanej straty (deklaracja – CIT-8) za tzw. przerwany rok podatkowy liczony od pierwszego dnia miesiąca następującego po zakończeniu poprzedniego roku podatkowego do dnia poprzedzającego dzień przejęcia. Nieco inaczej wygląda sytuacja, jeżeli podmioty przejmowane nie zamykają ksiąg rachunkowych, a obowiązek złożenia zeznania CIT-8 spoczywa na spółce przejmującej w wyniku stosowania zasady sukcesji generalnej. Jest to sytuacja prawnie dopuszczalna, uregulowana w art. 12 ust. 3 UoR, zgodnie z którym podmioty mogą nie zamykać ksiąg rachunkowych, o ile rozliczenie przejęcia w księgach rachunkowych odbywa się metodą łączenia udziałów oraz gdy połączenie nie prowadzi do powstania nowej jednostki prawnej. Ponad to same rozliczenie transakcji połączenia metodą łączenia udziałów zgodnie z art. 44c UoR rozlicza się w księgach rachunkowych spółki przejmującej majątek pozostałych spółek. Konsekwencją istnienia przepisów zezwalających na niezamykanie ksiąg rachunkowych spółek przejmowanych jest możliwość rozliczenia się z podatku dochodowego od osób prawnych wspólnie z podmiotem przejmującym z uwzględnieniem wszystkich przychodów i kosztów podatkowych uzyskanych przez spółkę przejmowaną w okresie od dnia rozpoczęcia roku podatkowego do dnia przejęcia. Tak więc spółka przejmująca będzie prawnie zobowiązana do złożenia jednego zeznania podatkowego CIT-8. Sytuacja taka jest niewątpliwie wyjątkiem od zasady, że straty spółek przejmowanych nie mogą być rozliczane przez spółki kontynuujące działalność po połączeniu. Połączenie odbywające się bez zamknięcia ksiąg podatkowych jednostek przejmowanych umożliwia rozliczenie nadwyżki kosztów nad przychodami w roku, w którym nastąpiło połączenie. Jest to pewnego rodzaju „konsumpcja straty bieżącej spółki przejmowanej” przez spółkę przejmującą, ponieważ strata w rozumieniu przepisów prawa nie została jeszcze osiągnięta, ale de facto może taką stratę stanowić bowiem na dzień przejęcia przychody podatkowe są mniejsze niż koszty ich uzyskania. Spółka przejmująca zobligowana jest wówczas do uwzględnienia w zeznaniu CIT-8 za rok podatkowy, w którym doszło do połączenia - zarówno kosztów jak i przychodów podatkowych spółki przejmowanej. W takiej sytuacji łączny dochód obu podmiotów jest niewątpliwie pomniejszany o koszty podatkowe spółki przejmowanej. Jednakże, warto jeszcze podkreślić, że nie jest to rozliczenie straty z lat ubiegłych podmiotu przejmowanego, a wyłącznie wspólne rozliczenie przychodów i kosztów obu podmiotów w jednym roku podatkowym.

Z pewnością proces połączenia jest bardzo złożony i wymaga gruntownej wiedzy i przygotowania, jednakże świadomie zaplanowany może przyczynić się do powstania szeregu korzyści zarówno podatkowych jak i ekonomicznych wynikających z tego typu transakcji. Warto rozważyć w procesie decyzyjnym takie transakcje jak połączenia kapitałowe, które mogą uchronić podmioty gospodarcze przed utratą pozycji rynkowej.