01.01.1970

W czerwcu 2009 roku zatwierdzony został rozporządzeniem komisji WE/495/2009 nowy MSSF-3R. Stosuje się go prospektywnie od 1 lipca 2009 r. i później. Wcześniejsze stosowanie jest dozwolone, ale wyłącznie do okresów rozpoczynających się 30 czerwca 2007 r. Obowiązkowe jest jednoczesne zastosowanie zmienionego MSR-27.

Artykuł autorstwa eksperta PKF (Ewa Jakubczyk-Cały, Partner Zarządzający PKF, Biegły Rewident), został opublikowany 23 kwietnia 2010 r. na łamach dziennika Gazeta Giełdy i Inwestorów "Parkiet".

1. Podstawa prawna zmian w sporządzaniu skonsolidowanych sprawozdań

W czerwcu 2009 roku zatwierdzony został rozporządzeniem komisji WE/495/2009 nowy MSSF-3R. Stosuje się go prospektywnie od 1 lipca 2009 r. i później. Wcześniejsze stosowanie jest dozwolone, ale wyłącznie do okresów rozpoczynających się 30 czerwca 2007 r. Obowiązkowe jest jednoczesne zastosowanie zmienionego MSR-27. Znowelizowany MSR 27 wydany w styczniu 2008 r. zastępuje MSR 27 z 2003 r. Dopuszcza się jego wcześniejsze zastosowanie – ale wyłącznie pod warunkiem wprowadzenia od tego samego dnia stosowania MSSF-3R z 2008 r. Standard zmieniono w maju 2008 r. w odniesieniu do wyceny inwestycji w jednostkach powiązanych z zastosowaniem od 01.01.2009 roku. W praktyce przy sporządzaniu skonsolidowanego sprawozdania za 2009 rok większość jednostek nie stosowała zmienionych regulacji MSSF-3. Zmiany standardów będą miały odzwierciedlenie w skonsolidowanym sprawozdaniu za I kwartał 2010 roku.

2. Istotne zmiany MSSF 3 – Połączenia jednostek gospodarczych

2.1. Wycena jednostek gospodarczych udziałów nie sprawujących kontroli na moment nabycia

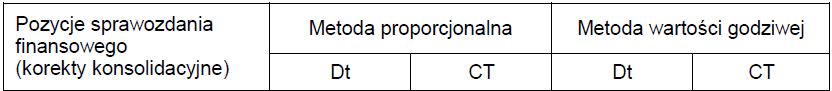

Nowe regulacje MSSF-3R zezwalają na możliwość wyboru metody wyceny udziałów nie dających kontroli, pojawiających się w wyniku połączenia w przypadku nabycia mniej niż 100% udziałów. Opcja 1 – wycena proporcjonalna udziałów nie dających kontroli Opcja 2 – wycena w wartości godziwej udziałów nie dających kontroli Wyboru dokonuje się dla każdego połączenia jednostek gospodarczych. Oznacza to, że nie wymaga się ustalenia jednakowych opcji wyceny dla rozliczenia wszystkich przejęć, ale decyzje podejmowane są indywidualnie dla każdego przejęcia. Wybór opcji wyceny w stosunku do poszczególnych przejęć powinien być ujawniony w sprawozdaniu. Wybór opcji ma wpływ na ustaloną w sprawozdaniu wartość firmy oraz odpisy jej wartości odniesione na wynik finansowy.

2.1.1. Wycena proporcjonalna udziałów nie dających kontroli

Udział nie dający kontroli wycenia się proporcjonalnie do wartości aktywów netto. Ujęta wartość firmy odpowiada tylko wartości udziałów należących do jednostki przejmującej. Taka zasada obowiązywała w dotychczasowej wersji MSSF-3. W przeciwieństwie jednak do stosowanej dotychczas praktyki, następujące później nabycie pozostałych udziałów nie powoduje dodatkowej wartości firmy, ale jest rozliczane kapitałowo.

Przykład 1:

Spółka Z na potrzeby sprzedaży przez dotychczasowego udziałowca wyceniana jest na 1.000.000 zł. Spółka D nabyła 60% udziałów za 600.000 zł. Wartość godziwa zidentyfikowanych aktywów netto spółki Z na dzień przejęcia przez spółkę D wynosiła 800.000 zł. Wg metody proporcjonalnej:

a) wycena wartości firmy WF = 600.000 zł + (40% x 800.000 zł) – 800.000 zł = 120.000 zł

b) wycena udziałów nie sprawujących kontroli 800.000 zł x 40% = 320.000 zł

2.1.2. Wycena udziałów nie dających kontroli w wartości godziwej

Ustalenie wartości godziwej kapitałów mniejszości następuje w odniesieniu do aktywnego rynku (o ile istnieje) lub poprzez odniesienie do wartości pakietu kontrolnego, przy uwzględnieniu dyskonta z tytułu braku kontroli, bądź poprzez zastosowanie innych technik wyceny, jeżeli ustalenie wartości godziwej może być wiarygodne. W przypadku przyjęcia tej opcji rozpoznana wartość firmy odpowiada całej wartości firmy przejmowanej jednostki, a nie tylko udziałom należącym do jednostki przejmującej. Jednostka przejmująca ujmuje wartość firmy na dzień przejęcia i wycenia w kwocie nadwyżki (A) nad (B).

(+) A Suma:

- przekazanej zapłaty,

- wartości udziałów przypisanych do udziałowców nie sprawujących kontroli,

- w przypadku połączenia realizowanego etapami – udziału w kapitale jednostki przejmowanej, należącego do jednostki przejmującej.

(-) B

- kwoty netto zidentyfikowanych nabytych aktywów i przejętych zobowiązań.

Przykład 2:

(na bazie danych przykładu 1)

Wg metody wartości godziwej występuje:

a) wycena udziałów niedających kontroli – w wartości godziwej z aktywnego rynku, a przy założeniu, że nie występuje aktywny rynek i nie występowała premia za przejęcie kontroli: 40% x 1.000.000 zł = 400.000 zł

b) Wartość firmy: 600.000 zł + (1.000.000 x 40%) + 0 – 800.000 = 200.000, z czego przypisana: - do udziałów sprawujących kontrolę: 120.000 - do udziałów nie sprawujących kontroli: 80.000

2.1.3. Różnice wyceny wartości firmy i kapitałów nie sprawujących kontroli w zależności od przyjętej metody

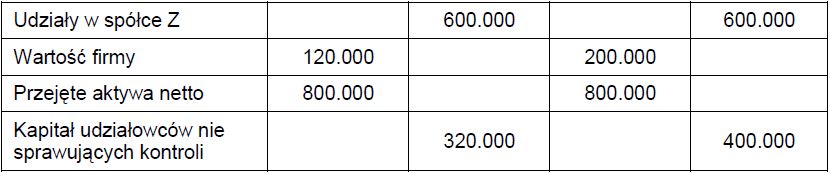

2.1.4 Ujęcie utraty wartości firmy w zależności od przyjętej metody wyceny kapitału nie sprawującego kontroli

Wszystkie ośrodki wypracowujące środki pieniężne (OWŚP), do których można przypisać wartość godziwą, są testowane pod względem utraty wartości. Wybrana przez jednostkę opcja wyceny kapitału nie sprawującego kontroli ma wpływ na testy i wysokość ujętego odpisu z tytułu utraty wartości.

- Opcja proporcjonalnej wyceny kapitału nie sprawującego kontroli

- wyliczenie hipotetycznej ubruttowionej wartości firmy (ujmującej wartość firmy przypisaną udziałom niekontrolującym)

- wyliczenie wartości odzyskiwanej OWŚP

- wyliczenie proporcjonalnego odpisu wartości firmy w ciężar rachunku zysków w przypadku, gdy wartość bilansowa > wartości odzyskiwanej, a nadwyżkę utraty wartości należy przypisać pozostałym aktywom -

Opcja wyceny wartości godziwej kapitału nie sprawującego kontroli

- wartość firmy nie wymaga ubruttowienia

- wyliczenie odpisu wartości firmy (w przypadku, gdy wartość bilansowa OWŚP > wartości odzyskiwanej) nie następuje proporcjonalnie, całość odpisu obciąża rachunek zysków i strat.

Przykład 3:

(na bazie danych z przykładu 1 i 2) przy założeniu, że wycena z aktywnego rynku wartości godziwej kapitału mniejszości spowodowała wzrost WF do 220.000

2.2. Rozliczenie przejęć w przypadku przejęcia kontroli bez zapłaty

W przypadku połączenia jednostek przeprowadzonego jedynie na podstawie umowy, jednostka przejmująca przypisuje właścicielom jednostki przejmowanej kwotę aktywów netto jednostki przejmowanej.

Udziały kapitałowe w jednostce przejmowanej należące do stron innych niż jednostka przejmująca są udziałami niekontrolującymi, nawet jeżeli wskutek tego wszystkie udziały kapitałowe w jednostce przejmowanej są przyporządkowane do udziałów niekontrolujących.

2.3. Ujmowanie kosztów bezpośrednio związanych z przejęciem

- Poprzednia wersja MSSF-3

- wszystkie koszty, które można bezpośrednio przypisać połączeniu jednostek gospodarczych zwiększały koszt połączenia. - Nowa wersja MSSF-3

- jednostka przejmująca rozlicza związane z przejęciem koszty, jako koszt okresu, w którym te koszty są ponoszone,

- koszty emisji dłużnych i kapitałowych papierów wartościowych ujmuje się zgodnie z MSR-32 (bez zmian). - Skutek zmiany:

- zwiększenie kosztów okresu,

- zmniejszenie wartości firmy wyliczonej przy przejęciu.

2.4. Rozliczanie skutków przejęć wieloetapowych i częściowych

W praktyce występują przypadki obejmowania kontroli przez jednostki przejmujące poprzez kolejne zakupy mniejszych pakietów udziałów/akcji innych Spółek (określane jako przejęcia stopniowe lub realizowane etapami). Jeżeli w wyniku którejś z tych kolejnych transakcji następuje uzyskanie kontroli mamy do czynienia z istotną zmianą charakteru inwestycji z nie dającej kontroli na dającą kontrolę. Zmiana klasyfikacji, w świetle nowych uregulowań, warunkuje również konieczność aktualizacji wyceny posiadanych uprzednio inwestycji do ich wartości godziwej - skutki zmiany wartości należy ująć w rachunku zysków i strat.

Biorąc pod uwagę powyższe oraz fakt, że przed zmianą uregulowań, wartość firmy w przypadku przejęć realizowanych etapami ustalana była dla każdego oddzielnego nabycia natomiast obecnie ustalana jest jedynie na dzień objęcia kontroli, zmiana podejścia wpłynie na ukształtowanie się wartości firmy oraz wyniku finansowego okresu.

Przykład 4:

Spółka posiadała (nabyła w 2004 roku za 30) pakiet 30% akcji innej spółki Z, 1 stycznia 2010 roku nabywa dodatkowe 40 % za 60, obejmując kontrolę. Kapitały własne wg wartości godziwych wynosiły odpowiednio: na pierwszy dzień nabycia 60, na 1.01.2010 – 90.

Przyjęto założenie, że wycena udziałów niedających kontroli zostanie wyliczona na podstawie udziału w wartości godziwej netto identyfikowanych na dzień przejęcia aktywów netto spółki Z, natomiast podstawą ustalenia wartości dotychczas posiadanych udziałów (30%) będzie skorygowana cena nabycia - wówczas ustalenie nabytej wartości firmy będzie następujące: WF = 60 + 90 x 30% + 45 – 90 = 42 (przekazana zapłata + wartość udziałów niesprawujących kontroli wg metody proporcjonalnej + wartość godziwa udziału w kapitale jednostki przejmowanej, należącego poprzednio do jednostki przejmującej - kapitały własne Z wg wartości godziwych). Skorygowaną cenę nabycia 30 % udziałów nabytych w 2004 ustalono wykorzystując wartość zapłaconą za udziały dające kontrolę. Jeżeli za 40 % udziałów zapłaciliśmy 60 to skorygowana cena nabycia 30% wynosi 45 (60 /40%x30%)

Przed zmianą uregulowań MSSF wartość firmy ustalona na nabyciu 30% wynosiłaby 12 (30 – (30%*60)) natomiast ustalona przy kolejnym nabyciu 40 % wynosiłaby 24 (60 – (90*40%)) czyli łącznie 36. Różnica pomiędzy wartością ustaloną na podstawie poprzednich uregulowań i obecnych wynosi 6. Powstała ona w wyniku zmiany podejścia ustalania wartości firmy (uprzednio na dzień każdej oddzielnej transakcji obecnie na dzień przejęcia kontroli) oraz konieczności aktualizacji wartości inwestycji do wartości godziwej na dzień przejęcia kontroli.

Ujęcie skutków przejęcia spółki w drodze nabycia w niej dodatkowych udziałów wiązać się będzie również z koniecznością rozliczenia dotychczas posiadanych udziałów. Jeśli udziały wyceniane były metodą praw własności, to ich wartość bilansowa wynosiła 27. (90 x 30%). Ponieważ ustalona wartość godziwa tych udziałów wynosi 45 różnicę z wyceny w kwocie 18 mln należy odnieść za zysk z przeszacowania inwestycji i ująć w zysku okresu przez rachunek zysków i strat (sprawozdanie z całościowego wyniku finansowego).

2.5 Zmiana w zakresie ujęcia zysku z okazyjnego nabycia

Nowe uregulowania są konsekwencja zmiany generalnego podejścia do ujmowania wszelkich pozycji związanych z przejęciami jednostek w wartościach godziwych (cena przejęcia, aktywa, zobowiązania oraz kapitał przypadający na akcjonariuszy nie sprawujących kontroli).

W konsekwencji wartość firmy ustala się jako nadwyżkę sumy: 1) przekazanej zapłaty w wartości godziwej, 2) wartości udziałów niesprawujących kontroli (w zależności od wybranej zasady wg wartości godziwej lub proporcjonalnego udziału w wartości godziwej aktywów netto) 3) wartości godziwej udziału w kapitale jednostki przejmowanej, należącego poprzednio do jednostki przejmującej nad 4) Wartością godziwą na dzień przejęcia możliwych do zidentyfikowania nabytych aktywów i przejętych zobowiązań.

W przypadku gdy występuje sytuacja odwrotna, mianowicie wartość godziwa z poz. 4) przewyższa sumę wartości z poz. 1-3 mamy do czynienia z nabyciem po okazyjnej cenie.

W takim przypadku należy dokonać przeglądu procedur związanych z ustaleniem wartości w poz. 1 do 4 celem potwierdzenia, że wycena odpowiednio odzwierciedla wszystkie informacje dostępne na dzień przejęcia. Po dokonaniu ostatecznego potwierdzenia kwotę tej nadwyżki ujmujemy jako zysk na okazyjnym nabyciu w wyniku finansowym okresu w którym miało miejsce przejęcie.

2.6 Ujmowanie warunkowych płatności oraz dodatkowych płatności za przejęcie na rzecz sprzedających udziały.

Zapłatę warunkową ujmuje się i wycenia w wartości godziwej na dzień przejęcia niezależnie od prawdopodobieństwa jej uiszczenia (w przeciwieństwie do uprzednio obowiązujących uregulowań). Jej kwota wpływa na wartości firmy na dzień przejęcia. Późniejsze ujęcie (po dacie przejęcia) zależy natomiast od zastosowanej klasyfikacji tj: jako składnika aktywów, zobowiązania lub instrumentu kapitałowego. W każdym przypadku zmiany w późniejszym okresie pozostają bez wpływu na wartość firmy. Przed nowelizacją MSSF 3 zmiany warunkowej zapłaty po dacie przejęcia były ujmowane jako korekta wartości firmy.

Zgodnie z przyjętymi regulacjami zapłata warunkowa zakwalifikowana do zobowiązań podlega ponownej wycenie w wartości godziwej przez wynik finansowy na każdy dzień sprawozdawczy. Zapłata warunkowa odniesiona na kapitały nie podlega ponownej wycenie w późniejszych okresach, a jej późniejsze uregulowanie rozlicza się w ramach kapitału własnego. Na podstawie innych standardów (MSR 32) przyjmuje się, że płatność warunkową rozliczaną w akcjach kwalifikuje się do zobowiązań jeżeli, wielkość emisji akcji jest zmienna (uzależniona od pewnych parametrów – np. 10, 20 lub 30 akcji), natomiast płatność warunkową rozliczaną w akcjach, gdy emisji ma podlegać stała ilość akcji - zaliczamy do kapitałów.

3. Istotne zmiany MSR-27 Skonsolidowane sprawozdania finansowe

3.1. Ujęcie skutków zmian we własności przejętej jednostki, które nie wywołują utraty kontroli nad wcześniej przejętą jednostką

Transakcje dokonane na udziałach spółki zależnej nie prowadzące do utraty kontroli ujmuje się jako transakcje kapitałowe, nie skutkujące rozpoznaniem zysku lub straty. W przypadku zwiększenia udziału nie nalicza się wartości firmy oraz nie przeszacowuje się majątku.

Przykład 5:

Spółka X na dzień 31.03.2010 r. posiada 80% (8.000 z 10.000) udziałów w spółce zależnej Z, które nabyła za 105.000 zł. Wartość firmy wyniosła 25.000. Aktywa netto wyniosły 150.000 zł.

Założenie 1. Dnia 31.03.2010 r. spółka X nabywa dodatkowo 10% tj. 1.000 udziałów od dotychczasowych akcjonariuszy, płacąc za nie 18.000 zł.

Zmniejszenie kapitałów nastąpi:

| a) kapitał własny grupy cena nabycia 18.000 – udział w aktywach netto (150.000 x 10%) = 3.000 |

(-) 3.000 |

| b) kapitał mniejszości 18.000 – 3.000 = 15.000 |

(-) 15.000 |

| c) wydatek na zakup udziałów | (-) 18.000 |

Założenie 2. Dnia 31.03.2010 r. spółka X sprzedała 10% tj. 1.000 udziałów za kwotę 18.000 zł.

Zwiększenie kapitału nastąpi:

| a) kapitał własny grupy | (+) 3.000 |

| b) kapitał mniejszości | (+) 15.000 |

| c) wpływy ze sprzedaży | (-) 15.000 |

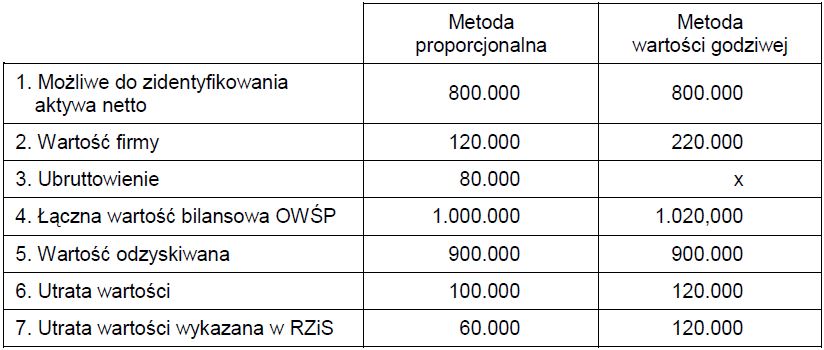

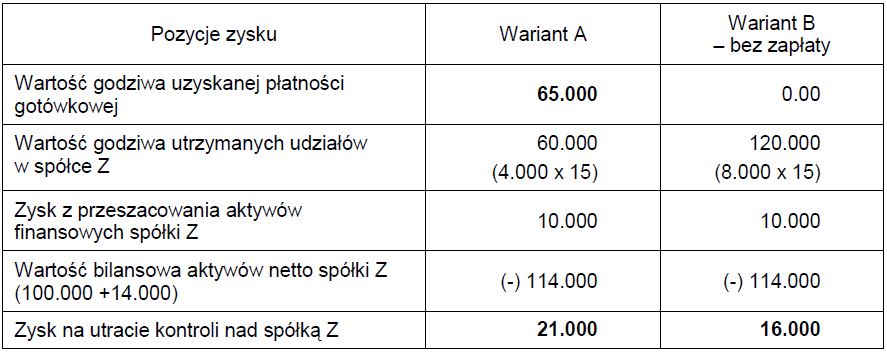

3.2 Utrata kontroli nad jednostką zależną

W przypadku utraty kontroli nad jednostką zależną, spółka dominująca:

- wyłącza aktywa (w tym wartość firmy) oraz zobowiązania jednostki zależnej, w ich wartości bilansowej na dzień utraty kontroli,

- wyłącza wartość bilansową udziałów niekontrolujących na dzień utraty kontroli.

Zysk lub stratę ze zbycia oblicza się w następujący sposób:

(+) wartość godziwa wpływów z transakcji, w wyniku których nastąpiła utrata kontroli,

(+) wartość godziwa zachowanej a nie dającej kontroli inwestycji,

(-) wartość bilansowa aktywów netto dotychczasowej jednostki zależnej,

(-) wartość bilansowa udziałów nie dających kontroli.

Przykład 6:

Spółka dominująca X posiada 80% (8.000 z 10.000) udziałów w spółce zależnej Z, które

nabyła kilka lat temu za 60.000 zł. Udziały nie były przeszacowywane.

Aktywa netto spółki Z na poszczególne dni bilansowe przedstawiają się następują:

Wartość godziwa udziałów w spółce Z na dzień utraty kontroli może być ustalona na podstawie ceny jednej akcji, której rynkowa wartość wynosi 15/szt.

W dniu 01.01.2010 r. spółka D utraciła kontrolę nad spółką Z w efekcie:

a) sprzedaży połowy udziałów za 65.000 zł

b) przekazania kontroli nad nią innemu podmiotowi bez wynagrodzenia.

Wartość firmy: 60.000 + 70.000 x 20% - 70.000 = 14.000 zł.

W wariancie A utrzymane udziały stanowią 40% kapitału Z (znaczący wpływ), tak więc na dzień utraty kontroli niezbędne jest powtórne zidentyfikowanie i oszacowanie wartości godziwej aktywów netto Z. Udziały należy wyceniać metodą praw własności, a powstałą wartość firmy /ujemną wartość firmy rozliczyć zgodnie z MSSF 3.

3.3. Przyporządkowanie strat do udziałów nie dających kontroli

Poprzedni stan prawny - w sytuacji, gdy straty dotyczące udziałów mniejszości przewyższają udziały mniejszości w kapitale własnym jednostki zależnej, to nadwyżka straty ponad udział w kapitale własnym obciąża udziały udziałowców jednostki dominującej, z wyjątkiem sytuacji, kiedy udziałowcy mieli obowiązek i są zdolni do dokonania dodatkowej inwestycji w celu pokrycia strat. Obecnie - Zyski i straty oraz każdy składnik innych całkowitych dochodów przypisuje się do właścicieli jednostki dominującej oraz udziałów niekontrolujących. Łączne całkowite dochody przypisuje się do właścicieli jednostki dominującej oraz udziałów niekontrolujących nawet wtedy, gdy w rezultacie udziały niekontrolujące przybierają wartość ujemną.