25.03.2014

WARUNKI | Przepisy bilansowe wskazują poszczególne przypadki połączenia spółek, w których zasadne będzie zastosowanie drugiego sposobu ujęcia tego typu transakcji, czyli łączenia udziałów.

Artykuł autorstwa eksperta PKF (Piotr Urbański, doradca ds. projektów konsultingowych PKF) został opublikowany w dzienniku 'Rzeczpospolita' w dniu 24 marca 2014 r.

Połączenie spółek może nastąpić w dwóch formach, tzn. poprzez:

1) przeniesienie całego majątku spółki przejmowanej na inną spółkę przejmującą, za udziały lub akcje, które spółka przejmująca wydaje wspólnikom spółki przejmowanej, tj. łączeniem przez przejęcie;

2) zawiązanie spółki kapitałowej, na którą przechodzi majątek wszystkich łączących się spółek za udziały lub akcje nowej spółki, tj. łączeniem przez zawiązanie nowej spółki (art. 492 kodeksu spółek handlowych).

Spółki kapitałowe mogą łączyć się między sobą oraz ze spółkami osobowymi, jednak spółka osobowa nie może być spółką przejmującą lub spółką nowo zawiązaną.

Ważny dzień wpisu do rejestru

Nowo zawiązana spółka lub spółka przejmująca z dniem wpisania połączenia do rejestru wstępuje we wszystkie prawa i obowiązki spółki przejmowanej lub spółek przeprowadzających łączenie poprzez zawiązanie nowej spółki. Spółka przejmowana lub spółki łączące się przez zawiązanie nowej spółki zostają rozwiązane w dniu wykreślenia z rejestru, bez przeprowadzania postępowania likwidacyjnego. Połączenie następuje z dniem wpisania połączenia do rejestru właściwego według siedziby, odpowiednio spółki przejmującej lub spółki nowo zawiązanej. Ten wpis do rejestru skutkuje wykreśleniem spółki przejmowanej lub spółek łączących się przez zawiązanie nowej spółki.

Uchwała o łączeniu się spółek powinna być zgłoszona przez zarząd każdej z tych spółek do odpowiedniego ze względu na siedzibę podmiotu rejestru sądowego, w celu wpisania w rejestrze wzmianki o takiej uchwale ze wskazaniem, czy łącząca się spółka jest podmiotem przejmowanym, czy przejmującym.

W odróżnieniu od MSSF 3, zgodnie z którym jako datę przejęcia określa się:

- dzień w którym spółka przejmująca faktycznie przejmuje kontrolę nad jednostką przejmowaną

- lub dzień w którym łączące się spółki osiągnęły porozumienie w sprawie planowanego połączenia,

- a w przypadku spółek publicznych, dzień w którym publicznie je ogłosiły,

- ustawa o rachunkowości (dalej: uor) nie pozwala na taką dowolność uznania daty połączenia. Jako datę połączenia przyjmuje dzień wpisu do rejestru sądowego.

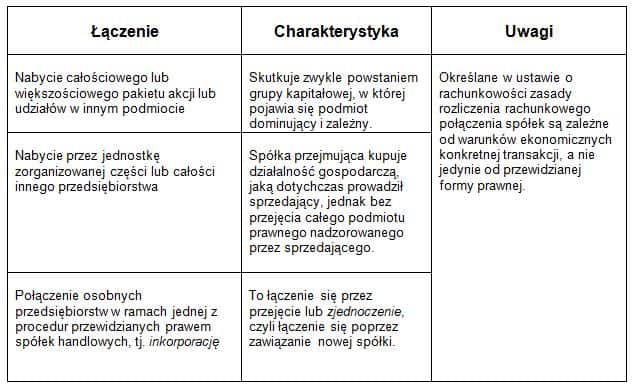

Przejęcia nowych spółek lub ich łączenia mogą następować według różnych form prawnych. Najczęściej występujące przedstawia poniższa tabela.

Dwie metody

Zgodnie z art. 44a ustawy o rachunkowości, do rozliczenia połączenia spółek można stosować:

- metodę nabycia, gdy łączenie rozlicza się i ujmuje na dzień połączenia w księgach rachunkowych spółki, na którą przechodzi majątek łączących spółek (spółki przejmującej) lub nowej spółki powstałej w wyniku połączenia (spółki nowo zawiązanej),

- metodę łączenia udziałów, stosowaną w przypadku łączenia spółek, na skutek którego nie dochodzi do utraty kontroli nad nimi przez ich dotychczasowych udziałowców.

Określone w ustawie o rachunkowości metody nie są powiązane z metodami przeprowadzenia łączenia spółek określonymi w kodeksie spółek handlowych. Głównym wyznacznikiem dla wyboru rodzaju metody rachunkowej, zgodnie z którą należy rozliczyć połączenie spółek (bez względu na fakt, czy następuje to przez przejęcie czy związanie nowego podmiotu), jest to, czy możliwe jest zidentyfikowanie podmiotu przejmującego. Jednostką przejmującą jest podmiot, który w wyniku przeprowadzonego połączenia uzyska kontrolę nad aktywami netto i działalnością drugiego podmiotu. Kontrola oznacza zdolność do kierowania polityką finansową i operacyjną podmiotu przejmowanego, w celu osiągnięcia korzyści ekonomicznych z jego działalności.

Gdy pojawiają się trudności w ustaleniu strony przejmującej, uznaje się, że jednostką przejmującą jest podmiot, który w procesie łączenia emituje udziały kapitałowe, albo wydaje środki pieniężne lub inne aktywa. Kolejnym sposobem identyfikacji może być przyjęcie założenia, że to spółka o wyższej wartości godziwej jest spółką przejmującą. Innym kryterium może być określenie, którego podmiotu kierownictwo będzie miało możliwość zdominowania wyboru zespołu zarządczego połączonej jednostki.

Jeśli możliwe jest zidentyfikowanie podmiotu przejmującego, to do rachunkowego rozliczenia połączenia spółek stosuje się metodę nabycia. W przypadku, gdy nie da się dokonać takiej identyfikacji, to stosuje się metodę łączenia udziałów.

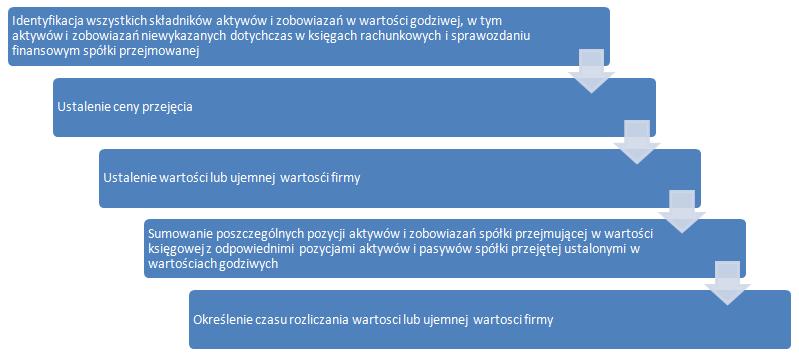

Artykuł traktuje o sposobie rozliczenia połączenia spółek metodą nabycia, jako metodzie najpowszechniejszej w stosowaniu zgodnie z uor. Ustawa o rachunkowości wręcz sugeruje rozliczanie połączenia spółek metodą nabycia, wymieniając w art. 44c ust. 1 i 2 poszczególne przypadki, w których zasadne będzie zastosowanie metody łączenia udziałów. Poniżej schemat obrazujacy metodę nabycia krok po kroku.

Połączenie metodą nabycia polega na sumowaniu według stanu na dzień połączenia:

- poszczególnych pozycji aktywów i pasywów jednostki przejmującej - ustalonych według ich wartości księgowej

- z odpowiednimi pozycjami aktywów i pasywów jednostki przejmowanej - oszacowanych w wartości godziwej.

Identyfikacji aktywów i pasywów...

Główny ciężar wyceny aktywów i pasywów na potrzeby rozliczenia połączenia metodą nabycia leży po stronie jednostki przejmowanej. To jej aktywa i zobowiązania muszą być wycenione na dzień połączenia w wartościach godziwych (art. 44b ust. 4 ustawy o rachunkowości wskazuje jak należy ustalić wartość godziwą poszczególnych pozycji aktywów i pasywów spółki przejmowanej).

Istotne jest, aby wszystkie wyceny sporządzone przez rzeczoznawców lub własne analizy jednostki jasno wskazywały, że ustalona wartość godziwa została określona na dzień nabycia. Powstałe w wyniku wyceny aktywów i zobowiązań różnice odnoszone są na kapitał własny jednostki przejmowanej, a ustalony w ten sposób kapitał własny na dzień połączenia podlega wyłączeniu, jako aktywa netto. Oznacza to, że powstały w wyniku sumowania odpowiednich pozycji aktywów i zobowiązań spółki przejmującej ze spółką przejmowaną bilans na dzień połączenia prezentuje jedynie kapitał własny spółki przejmującej.

... sprzyja due dilligence

Na etapie decyzji, kiedy spółka przejmująca rozważa przejęcie innej jednostki analizując proces przejęcia, poddaje ona ocenie nie tylko pozycje aktywów i zobowiązań już zidentyfikowanych, ale także niewykazywanych dotychczas składników bilansu. Nierzadko w poprzedzającym proces łączenia badaniu due dilligence identyfikowane są nowe aktywa i zobowiązania mające istotny wpływ na decyzję o nabyciu spółki i wysokości ceny, za jaką może być ono przeprowadzone. Aktywami najczęściej identyfikowanymi w przeprowadzonym na potrzeby planowanej transakcji łączenia procesie due dilligence są różnego rodzaju wartości niematerialne i prawne.

Wzajemne rozrachunki trzeba wyłączyć

Zgodnie z ustawą o rachunkowości, w bilansie połączonych spółek wyłączeniu podlegają wzajemne zobowiązania oraz należności, a także inne rozrachunki o podobnym charakterze. Zobowiązania spółki przejętej nie mogą uwzględniać efektów zamierzeń i działań spółki przejmującej. Nie mogą też uwzględniać rezerw na oczekiwane straty lub koszty, zakładane do poniesienia w wyniku przejęcia, niezależnie od faktu, czy dotyczą one spółki przejmującej, czy przejmowanej. Na dzień połączenia jednostek należy ustalić salda wzajemnych rozrachunków z tytułu dostaw i usług oraz innych o zbliżonym charakterze, takich jak zobowiązania wekslowe czy pożyczki. W momencie uzgodnienia dwustronnych sald należy je wykluczyć z połączonego bilansu.

Korekta wartości godziwej bywa nieunikniona

W przypadku wyłonienia się zdarzeń lub nowych informacji dających przesłanki, że ustalona na dzień połączenia wartość godziwa była niewłaściwa, w kolejnych okresach obrachunkowych należy dokonać korekty wartości bilansowej aktywów i zobowiązań ustalonych na dzień połączenia.

W zależności od momentu, w którym zidentyfikowano nieprawidłowość, korektę ujmuje się w księgach w różny sposób. Gdy korekta tworzona jest w tym samym roku rachunkowym, w którym nastąpiło połączenie spółek, należy dokonać stosownej korekty wartości firmy lub ujemnej wartości firmy.

Korekta zwiększająca wartość firmy możliwa jest jedynie wtedy, gdy spółka zakłada odzyskanie powiększonej wartości z przyszłych korzyści ekonomicznych.

Jeżeli korekta ma miejsce w kolejnych okresach sprawozdawczych, należy ją odnieść bezpośrednio na bieżący wynik finansowy do pozostałych przychodów lub kosztów operacyjnych.